Geldwäscheprävention für Kapitalverwaltungsgesellschaften

Geldwäscheprävention für Kapitalverwaltungsgesellschaften – Erkennen und Bewerten von Geldwäsche- und Betrugsstrukturen in der Praxis – Produkt-Nr. L11

Pflichtenkatalog gemäß §27 PrüfbV und KAPrüfbV– Leitlinien zum aktuellen Geldwäschegesetz

- Aktueller Leitfaden zum neuen Geldwäschegesetz 2017 – Umsetzung der 4. EU-Geldwäscherichtlinie

- Umsetzung der neuen Verwaltungspraxis – Die neuen DK-Auslegungs- und Anwendungshinweise

- Begrenzung der persönlichen Haftungsrisiken des Geldwäschebeauftragten

- Welche Lösungsansätze gibt es, um Vermögensschäden und Haftungsfälle zu vermeiden?

- Sorgfaltspflichten und Handlungsstrategien in der Praxis

Zielgruppe – Geldwäscheprävention für Kapitalverwaltungsgesellschaften

Geschäftsführer, Vorstände bei Banken, Kapitalverwaltungsgesellschaften, Finanzdienstleistern, Versicherungen, Leasing- und Factoring-Gesellschaften

Geldwäsche-Beauftragte, Stv. Geldwäsche-Beauftragte, Fach- und Führungskräfte im Bereich Compliance, Zentrale Stelle, Interne Revision und Mitarbeiter der Rechtsabteilung

Sie haben Fragen zum Sachkundennachweis für Geldwäsche-Beauftragten? Aktuelle Informationen zur Sachkunde und Pflichten des Geldwäsche-Beauftragten erhalten Sie in unserem Informationsblog.

Feedbacks der Teilnehmer zu unserer Seminarreihe Geldwäschebeauftragter

- Wertvolle Praxisbeispiele

- Klärung von eigenen Fragen

- Hervorragender Referent

- Wertvolle Unterlagen/ Checklisten erhalten

- Ausgesprochen gute Extras (bspw. Tipps zur Recherche)

Aktuelle Feedbacks aus dem Seminar Frankfurt im Dezember 2017.

Seminare und Seminarorte – Geldwäscheprävention für Kapitalverwaltungsgesellschaften

Sie finden unsere Seminare ,,Führerschein für Geldwäsche-Beauftragte“ in Berlin, Hamburg, Hannover, Münster, Köln, Düsseldorf, Frankfurt am Main, Leipzig, Dresden, Stuttgart, München, London, Wien, Salzburg und Innsbruck. Die nächsten Termine finden Sie unter Seminar Termine.

Sie wünschen regelmäßig aktuelle Informationen zu Ihrer persönlichen Weiterbildung in der Praxis. Hier können Sie sich direkt für unseren Newsletter anmelden.

Programm – Geldwäscheprävention für Kapitalverwaltungsgesellschaften

- Begrenzung persönlicher Haftungsrisiken als Geldwäschebeauftragter – Erfahrungsaustausch und Diskussion aktueller Entwicklungen

- Sorgfaltspflichten als Geldwäschebeauftragter – Mindestanforderungen an Prüfungs- und Kontrollhandlungen – Risikoanalyse

Aufgaben, Rechte und Pflichten als Geldwäschebeauftragter – Sichere Umsetzung des § 27 PrüfbV und KAPrüfbV – Pflichtenkatalogs

- Haftungsrechtliche Garantenstellung – BGH-Urteil vom 17. Juli 2009 zur Verantwortlichkeit von Beauftragten – „Siemens-/Neubürger“-Urteil vom 10.12.2013 zum Compliance-System

- Begrenzung von Haftungsrisiken des GwG – Beauftragten Zentrale Stelle – Mindestanforderungen an die internen organisatorischen Maßnahmen

- Wie funktioniert ein optimales Zusammenspiel zwischen Risikocontrolling, Compliance, Geldwäschebeauftragten und Interner Revision?

- 5 Stufen für die optimale Risikobegrenzung bei Beauftragten

Transparenzregister & Co. – Neuerungen bei der Identitätsprüfung

- Identifikationsprozess und Feststellen der Identität

- Fiktiver wirtschaftlich Berechtigter – ein wirtschaftlich Berechtigter ist immer zu ermitteln!

- Erkennen und Monitoring von politisch exponierten Personen und Hoch-Risiko-Kunden

- Das neue Transparenzregister: Welche Meldepflichten sind bei GmbHs, Aktiengesellschaften, Genossenschaften und Vereinen zu beachten?

Sonstige strafbare Handlungen: Betrugsbekämpfung in der Praxis

- Merkmale, Motive und typische Profile von Tätern

- Handlungsstrategien bei ungewöhnlichen und auffälligen Geschäftsbeziehungen bzw. Transaktionen

- Spezielle Maßnahmen gegen betrügerische Handlungen bzw. sonstiger strafbarer Handlungen

- Betrugsbekämpfung gemäß § 25h KWG: Notfallreaktionen, vorbeugende Maßnahmen und Sofortmaßnahmen

- BAIT: Bankaufsichtsrechtliche Anforderungen an die IT

- Anwendungshinweise, Fallstudien und Erfahrungen aus der Praxis

Risikoanalyse nach § 5 GwG und Verdachtsmeldewesen in der Praxis

- 4. EU-Geldwäscherichtlinie – Leitfaden zum neuen Geldwäschegesetz 2017

- Aufbau, Struktur und Inhalt einer Gefährdungsanalyse mit den Schwerpunkten Geldwäsche und Wirtschaftskriminalität

- Von der Risikoinventur bis zur revisionssicheren Klassifizierung der Risiken

- Verdachtsmitteilungen nach §§ 43 ff GwG und Verhalten im Verdachtsfall

- Neuregelung des Frist-Falls: Wann und Wie ist eine Verdachtsmeldung abzugeben?

- Meldung von Verdachtsfällen – neue Schnittstellen zu Ermittlungsbehörden

Teilnehmerstimmen zum Seminar – Geldwäscheprävention für Kapitalverwaltungsgesellschaften

„Hoher Praxisbezug und sehr nützliche Unterlagen.“

„Sehr hilfreich war der USB-Stick mit den elektronischen Unterlagen.“

„Praxisbezogen und viele Fallbeispiele.“

„Besonders positiv und angenehm die kleine Teilnehmerzahl.“

.

Weiterbildungsprogramm für Geldwäscheprävention für Kapitalverwaltungsgesellschaften

Sie interessieren sich für eine Zertifizierung zum Geldwäsche-Beauftragten?

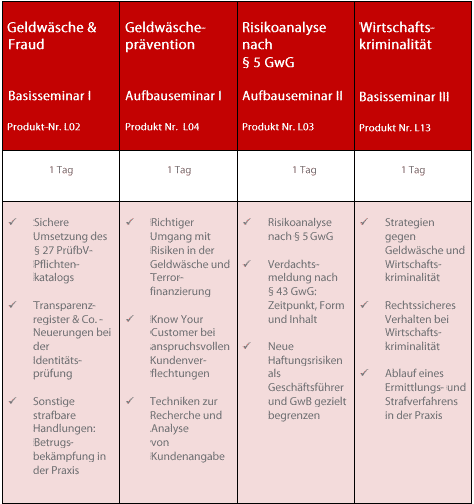

Wählen Sie das passende Seminar aus unserem Weiterbildungsprogramm Geldwäschebeauftragter aus. Vier Seminare, die speziell für Geldwäsche-Beauftragte, stellvertretende Geldwäsche-Beauftragte, Mitarbeiter der Zentrale Stelle sowie für Mitarbeiter, die neu als Geldwäsche-Beauftragter tätig sind, konzipiert wurden.

Compliance & Geldwäschebeauftragter – Geldwäscheprävention für Kapitalverwaltungsgesellschaften

Seminar Geldwäschebeauftragter: Geldwäsche und Fraud – Basisseminar

Seminar Geldwäschebeauftragter: Geldwäsche und Fraud – Aufbauseminar

Seminar Geldwäschebeauftragter: Geldwäsche & Fraud – Update

Seminar Geldwäschebeauftragter: Geldwäsche & Fraud – Forum

Seminar Geldwäschebeauftragter: Gefährdungsanalyse – Prüfung 2017

Seminar Geldwäschebeauftragter: Aufbauseminar – Geldwäsche und Wirtschaftskriminalität

Seminar Geldwäschebeauftragter: Geldwäscheprävention für Güterhändler

Seminar Geldwäschebeauftragter: Geldwäscheprävention für Immobilienmakler

Seminar Geldwäschebeauftragter: Geldwäscheprävention für Leasing- & Factoring-Unternehmen

Seminar Geldwäschebeauftragter: Geldwäscheprävention für Versicherungsunternehmen

Seminar Geldwäschebeauftragter: Geldwäscheprävention für Spielbanken und Veranstalter/Vermittler von Glücksspielen im Internet

Seminar Compliance: MaRisk-Compliance – WpHG-Compliance – Vertriebsbeauftragter

Seminar Compliance: Compliance

Seminar Compliance: Compliance für Vertriebsbeauftragte

Seminar MaRisk Compliance: Neue Compliance-Funktion gemäß MaRisk

Seminar MaRisk Compliance: Compliance im Fokus der Bankenaufsicht

Depot A Management und Asset Management – Geldwäscheprävention für Kapitalverwaltungsgesellschaften

Seminar Depot A: Depot A im Fokus der Bankenaufsicht

Seminar Depot A: Depot A Management: Kompaktwissen für die Niedrigzinsphase

Seminar Depot A: Depot A Management