Risikomanagementsystem Geldwäsche

Risikomanagementsystem Geldwäsche – Risikomanagement §4 GwG

Verpflichtete haben zur Verhinderung von Geldwäsche und Terrorismusfinanzierung ein wirksames Risikomanagementsystem Geldwäsche einzurichten. Dieses Risikomanagement-System umfasst

- eine Risikoanalyse nach §5 GwG sowie

- interne Sicherungsmaßnahmen nach §6 GwG.

Verantwortlich für das Risikomanagementsystem sowie die Einhaltung der geldwäscherechtlichen Bestimmungen ist ein zu benennendes Mitglied der Leitungsebene. Die Risikoanalyse und internen Sicherungsmaßnahmen bedürfen der Genehmigung dieses Mitglieds.

Die ersten Auslegungshinweise der Deutschen Kreditwirtschaft vom 20. November 2017 zum Geldwäschegesetz 2017 finden Sie in unserem Informationsblog Geldwäscheprävention aktuell.

Was ist bei den internen Sicherungsmaßnahmen nach §6 GwG zu beachten?

Das Unternehmen hat angemessene geschäfts- und kundenbezogene Sicherungssysteme zur Verhinderung der Geldwäsche und der Terrorismusfinanzierung einzurichten, zu aktualisieren und zu kontrollieren. Im Vordergrund steht dabei eine risikoorientierte Betrachtungsweise. Die Systeme und Maßnahmen müssen der individuellen Größe, Organisation und Risikosituation des jeweiligen Unternehmens Rechnung tragen.

Die internen Sicherungsmaßnahmen zur Verhinderung der Geldwäsche sowie der Terrorismusfinanzierung bestehen im Wesentlichen aus folgenden Punkten:

- Bestellung eines der Geschäftsleitung unmittelbar nachgeordneten Geldwäsche-beauftragten (GwB)

- Entwicklung und Aktualisierung interner Grundsätze, angemessener geschäfts- und kundenbezogener Sicherungssysteme und Kontrollen zur Verhinderung der Geldwäsche und der Terrorismusfinanzierung

- Sicherstellung, dass die mit der Durchführung von Transaktionen und mit der Anbahnung und Begründung von Geschäftsbeziehungen befassten Beschäftigten über die Methoden der Geldwäsche und der Terrorismusfinanzierung und die nach dem Geldwäschegesetz bestehenden Pflichten unterrichtet werden.

- Ergreifung geeigneter risikoorientierter Maßnahmen zur Prüfung der Zuverlässigkeit der Beschäftigten. Zuverlässig ist, wer die Gewähr dafür bietet, dass die Pflichten nach dem GwG, sonstige geldwäscherechtliche Pflichten und die beim Unternehmen eingeführten Grundsätze, Verfahren, Kontrollen und Verhaltensrichtlinien zur Verhinderung der Geldwäsche und Terrorismusfinanzierung sorgfältig beachtet, Verdachtsmomente dem Geldwäschebeauftragten meldet und sich nicht selbst an zweifelhaften Transaktionen oder Geschäften aktiv oder passiv beteiligt. Die Personalkontroll- und Beurteilungssysteme des Unternehmens gewährleisten eine regelmäßige, die Zuverlässigkeit betreffende Überprüfung der Beschäftigten.

Interne Sicherungsmaßnahmen: Ernennung und Aufgaben des GwB – Risikomanagementsystem Geldwäsche

Ernennung eines/einer Geldwäschebeauftragten

Die Geschäftsführung ernennt einen GwB sowie mindestens einen Stellvertreter (vgl. § 7 GwG).

Die Bestellung und Entpflichtung des GwB bzw. seines Stellvertreters sind der BaFin mitzuteilen. Diese Mitteilung hat Angaben über die Namen (Vor- und Zuname), Funktion und Stellung in der Aufbauorganisation des Unternehmens und das Datum der Bestellung/Entpflichtung zu enthalten. Bei Entpflichtung sind die Gründe hierfür anzugeben.

Der Geldwäschebeauftragte muss seine Tätigkeit im Inland ausüben. Er muss Ansprechpartner sein für die Strafverfolgungsbehörden, für die für Aufklärung, Verhütung und Beseitigung von Gefahren zuständigen Behörden, für die Zentralstelle für Finanztransaktionsuntersuchungen und für die Aufsichtsbehörde in Bezug auf die Einhaltung der einschlägigen Vorschriften.

Dem Geldwäschebeauftragten und dem Stellvertreter darf wegen der Erfüllung ihrer Aufgaben keine Benachteiligung im Beschäftigungsverhältnis entstehen. Die Kündigung des Arbeitsverhältnisses ist unzulässig, es sei denn, dass Tatsachen vorliegen, welche die verantwortliche Stelle zur Kündigung aus wichtigem Grund ohne Einhaltung einer Kündigungsfrist berechtigen.

Nach der Abberufung als Geldwäschebeauftragter oder als Stellvertreter ist die Kündigung innerhalb eines Jahres nach der Beendigung der Bestellung unzulässig, es sei denn, dass die verantwortliche Stelle zur Kündigung aus wichtigem Grund ohne Einhaltung einer Kündigungsfrist berechtigt ist.

Aufgaben eines/einer Geldwäschebeauftragten – Risikomanagementsystem Geldwäsche

Der/die GwB ist der Geschäftsführung in Angelegenheiten der Geldwäscheprävention unmittelbar nachgeordnet und mit sämtlichen Angelegenheiten zur Einhaltung des GwG innerhalb des Unternehmens befasst. Der/die GwB nimmt die ihm/ihr obliegenden Aufgaben nach Maßgabe der gesetzlichen sowie aufsichtsrechtlichen Bestimmungen, sowie nach Maßgabe eines zu erstellenden Organisations-Handbuchs, war.

Gemäß § 4 GwG ist ein Mitglied der Leitungsebene zu benennen.

Der/die GwB übernimmt für das Unternehmen folgende Aufgaben:

- Vertretung des Unternehmens in Angelegenheiten der Geldwäscheprävention nach innen und außen

- Erteilung unternehmensinterner Weisungen

- Ansprechpartner für Mitarbeiter, Aufsichts- und Ermittlungsbehörden in Fällen der Geldwäsche und der Terrorismusfinanzierung

- Entwicklung, Umsetzung und Aktualisierung interner Grundsätze (bspw. Organisations-Handbuch Prävention von Geldwäsche und Terrorismusfinanzierung)

- Entwicklung, Umsetzung und Aktualisierung angemessener geschäfts- und kundenbezogener Sicherungssysteme, welche die Größe, Organisation und Risikosituation des Unternehmens, insbesondere der Geschäfts- und Kundenstruktur berücksichtigen

- Einrichtung, Durchführung und Aktualisierung angemessener Kontrollen zur Verhinderung der Geldwäsche

- Untersuchung von zweifelhaften oder ungewöhnliche Sachverhalten

- Schaffung und Fortentwicklung geeigneter Maßnahmen zur Verhinderung des Missbrauchs von neuen Produkten und Technologien zur Begehung von Geldwäsche und von Terrorismusfinanzierung oder für Zwecke der Begünstigung der Anonymität von Geschäftsbeziehungen oder von Transaktionen

- Risikoorientierte Unterrichtung der Mitarbeiter, die mit der Durchführung von Transaktionen und mit der Anbahnung und Begründung von Geschäftsbeziehungen betraut sind, über die Methoden der Geldwäsche, der nach dem GwG bestehenden Pflichten und der unternehmensinternen einschlägigen Vorgaben

- Durchführung bzw. Überwachung der Zuverlässigkeitsprüfung der Mitarbeiter

- Erstellung einer institutsspezifischen Risikoanalyse sowie deren (mindestens) jährliche Überprüfung und Anpassung an die jeweilige Risikosituation des Unternehmens

- Berichterstattung an die Geschäftsführung über Tätigkeit des GwB, Ergebnis der Risikoanalyse, Verdachtsfälle, Schulungen und Prüfungen

Der GwB ist berechtigt, für alle Angelegenheiten im Zusammenhang mit der Verhinderung der Geldwäsche, unternehmensinterne Weisungen zu erteilen. Er hat jederzeit und ungehindert Zugang zu allen nach dem GwG aufzubewahrenden Aufzeichnungen. Über geldwäscherelevante Erkenntnisse der Internen Revision ist der GwB zu unterrichten.

Der GwB ist befugt, das Unternehmen in Angelegenheiten der Geldwäschebekämpfung und Geldwäscheprävention nach außen zu vertreten und für das Unternehmen verbindliche Erklärungen abzugeben.

Die Ansprechbarkeit des GwB für Mitarbeiter des Unternehmens, für Ermittlungsbehörden, für die BaFin und für die externe Prüfung muss zu den üblichen Geschäftszeiten gewährleistet sein. Daher haben der GwB und sein Stellvertreter ihre Abwesenheit gegenseitig abzustimmen.

Der GwB hat die erforderliche Sachkompetenz zu erwerben und aufrecht zu erhalten. Das Unternehmen stellt dem GwB die für dessen ordnungsgemäße Aufgabenerfüllung notwendigen Mittel und Verfahren zur Verfügung.

Name und Adresse des GwB dürfen nicht nach außen bekannt gegeben werden. Anfragen von Presseorganen sind an den GwB weiterzuleiten.

Risikoanalyse – Interne Sicherungsmaßnahmen – Risikomanagementsystem Geldwäsche

Es ist zu gewährleisten, dass auffällige Kundenverbindungen und Transaktionen mit besonderer Aufmerksamkeit behandelt werden. Im Vordergrund steht dabei die risikoorientierte Betrachtungsweise. Eingesetzte Systeme und getroffene Maßnahmen müssen der individuellen Größe, Organisation sowie Risikosituation des Unternehmens Rechnung tragen. Hierzu ist die Analyse des Risikopotentials (Risikoanalyse) erforderlich.

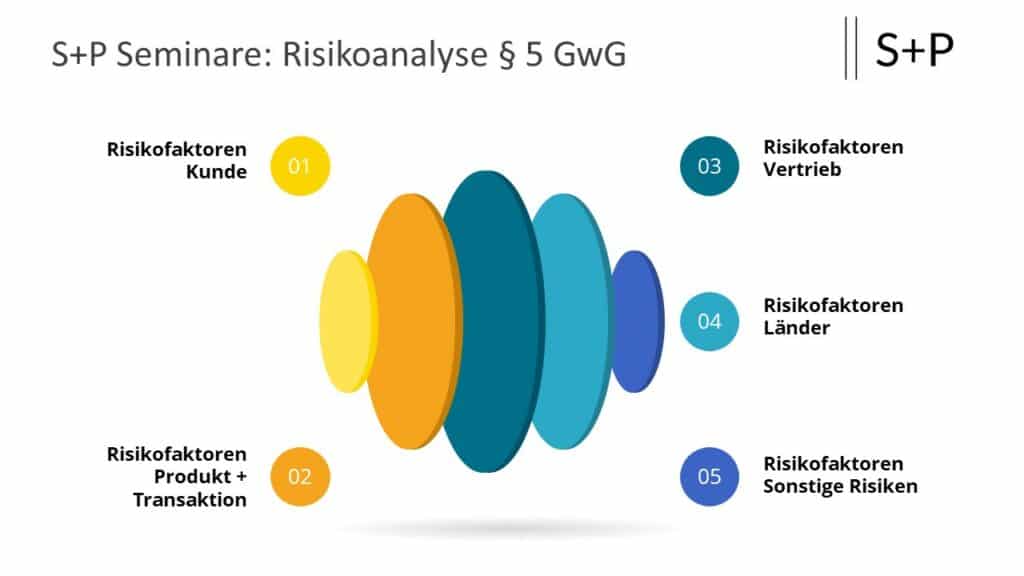

Die Erstellung der individuellen Risikoanalyse berücksichtigt die

- vollständige Bestandsaufnahme der instituts-/unternehmensspezifischen Situation,

- Erfassung und Identifizierung der kunden-, produkt- und transaktionsbezogenen Risiken,

- Kategorisierung und Bewertung der identifizierten Risiken sowie

- Definition von Parametern für Research- und Präventions-Maßnahmen aufgrund der Risikoanalyse.

Die Risikoanalyse ist nicht Bestandteil eines Organisations-Handbuchs. Sie wird gesondert dokumentiert. Sie enthält die aus dem Gefährdungspotential abzuleitenden Maßnahmen. Die Entscheidung über das Ergreifen der Maßnahmen trifft der GwB.

Soweit Mitarbeiter, über die Risikoanalyse hinaus, Anhaltspunkte, aufgrund eigener Erfahrungen oder Erkenntnisse, gewonnen haben, welche Anlass zu weitergehenden Untersuchung geben können, ist der GwB zu informieren.

Monitoring – Interne Sicherungsmaßnahmen – Risikomanagementsystem Geldwäsche

Zur Überwachung der Kundenbeziehungen und der Transaktionen werden folgende Maßnahmen getroffen:

- Zur Prüfung der PEP-Listen wurde die Software xx installiert. Der Funktionsumfang ist im Handbuch zur Software sowie in internen Arbeitsanweisungen detailliert dargestellt.

- Bitte stellen Sie die im Unternehmen geltenden Monitoring-Maßnahmen dar.

Neue Produkte und neue Märkte – Interne Sicherungsmaßnahmen – Risikomanagement §4 GwG

Der GwB ist in den neue Produkte/Märkte-Prozess eingebunden. Damit ist sichergestellt, daß geeignete Maßnahmen geschaffen und fortentwickelt werden können. Ziel ist es den Missbrauch von neuen Produkten und Technologien zur Begehung von Geldwäsche und von Terrorismusfinanzierung oder für Zwecke der Begünstigung der Anonymität von Geschäftsbeziehungen oder von Transaktionen zu verhindern.

Kontrollmaßnahmen – Interne Sicherungsmaßnahmen – Risikomanagementsystem Geldwäsche

Die geldwäschebezogenen Kontrollmaßnahmen erstrecken sich auf alle Sorgfaltspflichten und berücksichtigen bereits vorhandene Maßnahmen des unternehmensinternen Kontrollsystems. Sie werden gesondert dokumentiert und sind vom GwB zu aktualisieren.

Unterrichtung von Mitarbeitern – Interne Sicherungsmaßnahmen – Risikomanagementsystem Geldwäsche

Mitarbeiter sind regelmäßig risikoorientiert und anlassbezogen über die Methoden der Geldwäsche zu unterrichten und über die nach dem GwG bestehenden Pflichten zu informieren.

Für die durchzuführenden Schulungsmaßnahmen ist der GwB verantwortlich.

Ausgehend von der Risikoanalyse werden im Unternehmen alle neuen Mitarbeiter bis spätestens drei Monate nach Eintritt im Unternehmen geschult (bitte unternehmensspezifische Regelung treffen).

Die Schulungsmaßnahmen zur Auffrischung werden alle X Jahre sowie risikobasiert und anlassbezogen durchgeführt. Die Teilnahme ist durch Unterschrift des jeweiligen Mitarbeiters zu dokumentieren. Die Teilnehmerlisten unterliegen der Aufbewahrungsfrist.

Für die Unterrichtung der Mitarbeiter über neue Maßnahmen und Entwicklungen im Zusammenhang mit dem GwG werden insbesondere folgende Quellen herangezogen:

- Informationen der Kriminal- und Strafverfolgungsbehörden sowie des BKA (Verdachtskatalog, Lagebilder Finanzermittlungen,…)

- Informationen seitens der BaFin und der Zentralbanken

- Informationen der Verbände (u.a. Deutsche Kreditwirtschaft – DK)

- Erkenntnisse auf örtlicher und regionaler Ebene

Zuverlässigkeit – Interne Sicherungsmaßnahmen – Risikomanagement §4 GwG

Der GwB ergreift bzw. überwacht geeignete risikoorientierte Maßnahmen zur Prüfung der Zuverlässigkeit der Beschäftigten. Zuverlässig ist, wer die Gewähr dafür bietet, dass die Pflichten nach dem GwG, sonstige geldwäscherechtliche Pflichten und die beim Unternehmen eingeführten Grundsätze, Verfahren, Kontrollen und Verhaltensrichtlinien zur Verhinderung der Geldwäsche und Terrorismusfinanzierung sorgfältig beachtet, Verdachtsmomente dem Geldwäschebeauftragten meldet und sich nicht selbst an zweifelhaften Transaktionen oder Geschäften aktiv oder passiv beteiligt. Die Personalkontroll- und Beurteilungssysteme des Unternehmens gewährleisten eine regelmäßige, die Zuverlässigkeit betreffende Überprüfung der Beschäftigten.

Soweit im Unternehmen Zweifel an der Integrität eines Mitarbeiters außerhalb der Regelüberprüfung vorliegen, ist der GwB hiervon unverzüglich zu unterrichten.

Der GwB hat auf der Grundlage dieser Information und/oder aufgrund der Ergebnisse seiner Kontrollen in Abstimmung mit dem entsprechenden Personalverantwortlichen darüber zu entscheiden, ob der betreffende Mitarbeiter seine bisherige Tätigkeit im geldwäschesensiblen Bereich weiter ausüben darf.

Geldwäsche Weiterbildung: Aktuelle Neuerungen – BaFin-Rundschreiben 1/2014 (GW)

- Woher bekommt der Geldwäsche-Beauftragte aktuelle gesetzliche und aufsichtsrechtliche Informationen?

- Wie ermittelt man gegen eigene Mitarbeiter und Führungskräfte?

- Wie werden Kunden bei verdächtigen Transaktionen behandelt?

- Welche Identifizierungspflichten sind zu erfüllen?

- Neue Identifikationsmöglichkeiten bei Non-Face-to-Face-Kunden

.

Geldwäsche Weiterbildung: Richtiges Verhalten im Verdachtsfall – Organisation des Verdachtsmeldewesens

- Organisatorische Ausgestaltung des Verdachtsmeldewesens durch den Geldwäschebeauftragten

- Wann muss eine Verdachtsmeldung abgegeben werden?

- Welche Unterlagen muss der Geldwäschebeauftragte der Verdachtsmeldung beilegen?

- Wie kann die Prüfung der Zuverlässigkeit von Mitarbeitern umgesetzt werden?

- Wie hat der Umgang mit nicht-zuverlässigen Mitarbeitern zu erfolgen?

Geldwäsche Weiterbildung: Interne Organisation und Zentrale Stelle – Haftungsrisiken begrenzen, Aufgaben und Pflichten des Geldwäschebeauftragten

- Wie organisiert man die „Zentrale Stelle“ bzw. die Compliance-Funktion im eigenen Unternehmen?

- Welche Schnittstellen müssen in der Praxis beachtet werden?

- Welche Aufgaben, Rechte und Pflichten hat der Geldwäschebeauftragte?

- Anforderungen des Gesetzgebers an die Garantenstellung des Geldwäschebeauftragten?

- Welchen internen und externen Informationquellen kann man sich zur Begrenzung der Geldwäsche-Risiken bedienen?

- Muss ein Kontroll- und Überwachungsplan erstellt werden? Welche Anforderungen gibt es an einen Überwachungsplan?

- Welche Aufgaben, Rechte und Pflichten hat der Geldwäschebeauftragte?

- 150 Punkte-Check: Maximale Prüfsicherheit für Ihr Unternehmen und in der Jahresabschlussprüfung

Geldwäsche Weiterbildung: Risk-Assessment nach § 5 GwG – Monitoring, Dokumentation und Research prüfungssicher gestalten

- Wie muss der Geldwäschebeauftragte eine Risikoanalyse strukturieren?

- Wie überarbeitet man die Risikoanalyse mit angemessenem Mitteleinsatz?

- Wie kann eine angemessene und risikobasierte Identifikation und Überwachung der Geschäftspartner erfolgen?

- Wie können vom Geldwäschebeauftragten die Sanktions- und Embargovorschriften in der Praxis überwacht werden?

- Jahresbericht und Ad-hoc-Berichte: Welche Pflichten müssen bei der Berichtserstellung eingehalten werden?

- Betrugsbekämpfung gemäß §25h KWG: Notfallreaktionen, vorbeugende Maßnahmen und Sofortmaßnahmen

- Interne Sicherungsmaßnahmen und Sorgfaltspflichten als Geldwäschebeauftragter prüfungssicher erfüllen!

- Welche Fallstricke können bei der Ermittlung des wirtschaftlich Berechtigten vorkommen?

Risikomanagement 4 GwG, Risikomanagement GwG, Risikomanagementsystem Geldwäsche