Seminar Geldwäsche und Fraud Aufbauseminar

Hast Du die Umsetzung der 6. EU Geldwäscherichtlinie schon vorbereitet? Mit dem Seminar Geldwäsche und Fraud Aufbauseminar erlernen die Teilnehmer aktuelle Trends bei Geldwäsche- und Betrugsstrukturen in der Praxis. Die wichtigsten Seminarschwerpunkte sind:

- Unser Praxisseminar verschafft Dir einen umfassenden Überblick zu den aktuellen gesetzlichen Neuerungen.

- Know your Customer: Verschärfte Anforderungen an die Geldwäscheprävention

- Geldwäschegesetz Update: Was ändert sich?

Das Seminar Geldwäsche und Fraud Aufbauseminar online buchen; bequem und einfach mit dem Seminarformular online und der Produkt-Nr. L04.

Zielgruppe zum Seminar Geldwäsche und Fraud Aufbauseminar

- Geschäftsführer und Führungskräfte bei Finanzunternehmen und Nicht-Finanzunternehmen

- Geldwäsche-Beauftragte aus Finanzunternehmen und Nicht-Finanzunternehmen

.

Dein Nutzen:

- Know your Customer: Verschärfte Anforderungen an die Geldwäscheprävention

- Geldwäschegesetz Update: Was ändert sich?

.

Mit der S+P Tool Box kannst du deine Arbeit einfacher und schneller erledigen

Jeder Teilnehmer erhält mit dem Seminar Geldwäsche und Fraud Aufbauseminar die S+P Tool Box:

- Organisations-Handbuch: Anti-Geldwäsche- und Fraud-Systems

- Praxis-Leitfaden und Checklisten zur Prüfung komplexer Geldwäschestrukturen

- Umsetzungs-Fahrplan zum Geldwäsche

Dein Programm

Know Your Customer bei anspruchsvollen Kundenverflechtungen

- Sichere Identifizierung von Vertragspartner und auftretender Person

- Bewertung der Mittelherkunft – 3 Prüfstufen in der Praxis

- Vermögenszufluss: Source of Income

- Vermögensstatus: Source of Wealth

- Vermögenstransfer: Source of Funds

- Techniken zur Recherche des wirtschaftlich Berechtigten:

- Zweifel über Identitätsangaben

- Verdachtsmomente: Verdacht auf Smurfing und Structuring

- EDD-Prüfungstechniken zu § 15 GwG

- Transaktionen außerhalb und innerhalb der Geschäftsbeziehung

Geldwäschegesetz Update: Was ändert sich?

- Monitoring- und Screening-System:

- Ex-post und in Echtzeit: Selektion und Filtern von verdächtigen Transaktionen

- Immobilientransaktion: Share Deals und verschachtelte Gesellschaftskonstruktionen

- Neue Sorgfaltspflichten bei Finanzunternehmen:

- Investmentgeschäft: KVG, Broker und Banken

- Konsortialkreditgeschäft

- Korrespondenzbankbeziehungen

- Trade Finance und Transaktionsüberwachung

- Monitoring von Krypto-Transaktionen und Nutzung virtueller Währungen

Weiterbildungsprogramm für Geldwäsche-Beauftragte

Du interessierst Dich für weitere Seminare zur Weiterbildung als Geldwäschebeauftragter?

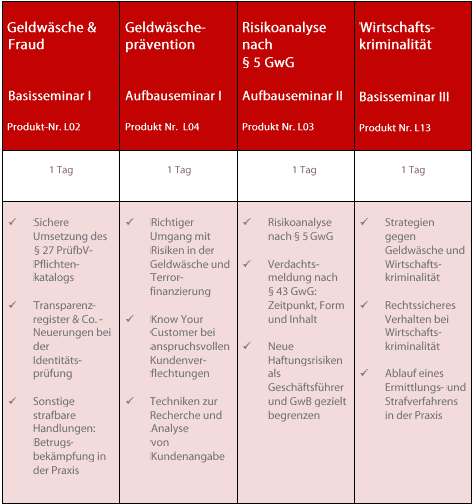

Wähle das passende Seminar Geldwäsche aus unserem Weiterbildungsprogramm Geldwäschebeauftragter aus. Vier Seminare, die speziell für Geldwäsche-Beauftragte, stellvertretende Geldwäsche-Beauftragte, Mitarbeiter der Zentrale Stelle sowie für Mitarbeiter, die neu als Geldwäsche-Beauftragter tätig sind, konzipiert wurden.

.

Teilnehmer haben auch folgende Seminare Geldwäscheprävention gebucht:

Seminare Geldwäscheprävention Finanzunternehmen

Seminare Geldwäscheprävention Nicht-Finanzunternehmen