Seminar Geldwäscheprävention Kryptowährung online buchen

Bist Du fit & proper als Geldwäschebeauftragter? Du erlernst mit dem Seminar Geldwäscheprävention Kryptowährung die wesentlichen Pflichten als Geldwäsche-Beauftragter:

- Neuerungen im Geldwäschegesetz seit 01.01.2020

- Umsetzung der neuen Verwaltungspraxis: BaFin-Auslegungs- und Anwendungshinweise

- Begrenzung der persönlichen Haftungsrisiken des Geldwäschebeauftragten

- Welche Lösungsansätze gibt es, um Vermögensschäden und Haftungsfälle zu vermeiden?

- Sorgfaltspflichten und Handlungsstrategien in der Praxis

- Neue Anforderungen der 6. EU Geldwäscherichtlinie

Das Seminar Geldwäscheprävention Kryptowährung online buchen; bequem und einfach mit dem Seminarformular online und der Produkt Nr. L02.

Zielgruppe zum Seminar Geldwäscheprävention Kryptowährung

Von den neuen Pflichten sind Unternehmen erfasst, die das Kryptoverwahrgeschäft betrieben. Zu den virtuellen Währungen zählen Token mit Tausch- und Zahlungsfunktion sowie Token, die Anlagezwecken dienen. Hierzu zählen Security Token und Investment Token.

Das Seminar Geldwäscheprävention Kryptowährung richtet sich an:

- Geschäftsführer und Vorstände bei Unternehmen, die das Kryptoverwahrgeschäft betreiben

- Geldwäschebeauftragte von Zahlungsinstituten und E-Geld-Instituten nach § 1 Absatz 2a des ZAG

- Geldwäschebeauftragte von Unternehmen, welche virtuelles Geld verwahren,

- Geldwäschebeauftragte von Unternehmen, die für die Verwahrung, Verwaltung und Sicherung von Kryptowerten zuständig sind,

- Im Inland gelegene Zweigstellen und Zweigniederlassungen von vergleichbaren Instituten mit Sitz im Ausland

Du hast Fragen zum Sachkundennachweis für Geldwäsche-Beauftragten? Aktuelle Informationen zur Sachkunde und Pflichten des Geldwäsche-Beauftragten erhältst Du in unserem Informationsblog.

Dein Nutzen:

- Aufgaben, Rechte und Pflichten als Geldwäsche-Beauftragter

- Aufsichtsprüfungen: Neue Anforderungen an die Geldwäscheprävention in der Praxis

Dein Vorsprung:

Jeder Teilnehmer erhält die S+P Tool Box:

- Leitfaden für die direkte Umsetzung des neuen GwG

- Muster-Leitfaden zur Erstellung / Fortschreibung einer Risikoanalyse nach §5 GwG

Dein Programm:

Aufgaben, Rechte und Pflichten als Geldwäsche-Beauftragter

- Begrenzung von Haftungsrisiken des Geldwäsche-Beauftragten – 5 Mindestanforderungen an die internen organisatorischen Maßnahmen

- Ein Tag als Geldwäschebeauftragter:

- Tätigkeiten

- Kontrollhandlungen

- prüfungssichere Dokumentation der Pflichtaufgaben

- Die wichtigsten Sorgfaltspflichten im Überblick:

- Erkennen und Monitoring von PEPs und SIPs (Prüfung auf Sanktionen-, Finanz- und Steuerdelikte, Terror, Korruption und Interpol)

- Aufbau eines Scorings für das Kundenmonitoring

Neue Anforderungen an die Geldwäscheprävention in der Praxis

- Due Diligence-Prüfung und Handlungsstrategien bei

- ungewöhnlichen,

- komplexen und

- auffälligen Geschäftsbeziehungen bzw. Transaktionen

- Risikomanagement-System nach §4 GwG:

- Aufbau, Struktur und Inhalt einer Risikoanalyse nach § 5 GwG

- Risikofaktoren und Risiko-Klassifizierung

- Interne Sicherungsmaßnahmen § 6 GwG

- Verdachtsmitteilungen nach §§ 43,45 GwG und Verhalten im Verdachtsfall

- Form und Inhalt der Verdachtsmeldung

- Tipping off-Verbot: Welche Pflichten gelten in der Praxis?

Teilnehmerstimmen zum Seminar Geldwäsche-Beauftragter

„Hoher Praxisbezug und sehr nützliche Unterlagen.“

„Sehr hilfreich war der USB-Stick mit den elektronischen Unterlagen.“

„Praxisbezogen und viele Fallbeispiele.“

„Besonders positiv und angenehm die kleine Teilnehmerzahl.“

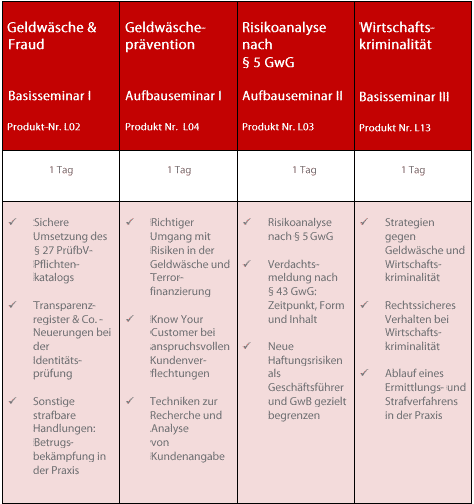

Weiterbildungsprogramm für Geldwäscheprävention Kryptowährung

Du interessierst Dich für eine Zertifizierung zum Geldwäsche-Beauftragten?

Wähle das passende Seminar aus unserem Weiterbildungsprogramm Geldwäschebeauftragter aus. Vier Seminare, die speziell für Geldwäsche-Beauftragte, stellvertretende Geldwäsche-Beauftragte, Mitarbeiter der Zentrale Stelle sowie für Mitarbeiter, die neu als Geldwäsche-Beauftragter tätig sind, konzipiert wurden.

S+P Infothek für Unternehmen, die das Kryptoverwahrgeschäft betreiben

Mit der 5. EU Geldwäscherichtlinie wird das Kryptoverwahrgeschäft in den Katalog der Finanzdienstleistungen aufgenommen. Unternehmen, die das Kryptoverwahrgeschäft betreiben, sind nun Verpflichtete nach § 2 Absatz 1 Nummer 2 Geldwäschegesetz.

Neue Anforderungen an Unternehmen, die das Kryptoverwahrgeschäft betreiben

Damit werden folgende Ziele verfolgt:

- Die Einordnung als Finanzdienstleistung löst eine Erlaubnispflicht nach § 32 Absatz 1 Satz 1 aus und das das Kryptoverwahrgeschäft betreibende Unternehmen unterliegt nun der Aufsicht der BaFin.

- Damit wird sichergestellt, dass die BaFin mit ihrem aufsichtsrechtlichen Instrumentarium laufend die Einhaltung der geldwäscherechtlichen Vorschriften überwachen kann. Weiterhin wird den derzeit bei der FATF vorgesehenen Anpassungen der Standards Rechnung getragen, die eine geldwäscherechtliche Überwachung oder Aufsicht vorsehen (vgl. FATF/PLEN/RD(2018)20).

- Schließlich wird mit den aufsichtsrechtlichen Anforderungen der notwendige Kundenschutz sichergestellt, der im Hinblick auf die nicht unerheblichen Risiken für die Kunden beim Kryptoverwahrgeschäft erforderlich ist.

Mit der Änderung wird auch die Verwahrung, Verwaltung und Sicherung von Kryptowerten erfasst. Damit wird möglichen Ausweichbewegungen auf die für die Nutzer risikoreicherer Verwahrung der Werte bei den Anbietern selbst Rechnung getragen.

Erfasst werden im Interesse einer umfassenden Geldwäscheprävention alle digitalen Wertdarstellungen im Sinne des neuen § 1 Absatz 11 Satz 1 Nummer 10, auch wenn diese aufgrund ihrer konkreten Ausgestaltung im Einzelfall einer anderen Kategorie des Finanzinstrumentebegriffs im Sinne des § 1 Absatz 11 Satz 1 KWG zuzuordnen sind.

Begriff der Kryptowerte: Token mit Zahlungsfunktion, Security Token und Investment Token

Der Begriff der Kryptowerte, der für das Kreditwesengesetz insgesamt gelten soll, greift die Legaldefinition in Artikel 1 Nummer 2 Buchstabe d der Änderungsrichtlinie auf. Nach dieser handelt es sich bei virtuellen Währungen um „eine digitale Darstellung eines Werts, die von keiner Zentralbank oder öffentlichen Stelle emittiert wurde oder garantiert wird und nicht zwangsläufig an eine gesetzlich festgelegte Währung angebunden ist und die nicht den gesetzlichen Status einer Währung oder von Geld besitzt, aber von natürlichen oder juristischen Personen als Tauschmittel akzeptiert wird und die auf elektronischem Wege übertragen, gespeichert und gehandelt werden kann.

Der Definition der Kryptowerte umfasst daher neben Token mit Tausch- und Zahlungsfunktion (u. a. Kryptowährungen), die auch bisher schon als Rechnungseinheiten im Sinne von § 1 Absatz 11 Satz 1 Nummer 7 KWG erfasst sind, auch zu Anlagezwecken dienende Token, insbesondere sog. Security Token und Investment Token, die ggf. als Schuldtitel, Vermögensanlage oder Investmentvermögen nach § 1 Absatz 11 Satz 1 Nummer 2, 3 und 5 einzustufen sein können.

Teilnehmer haben auch folgende Seminare Geldwäscheprävention gebucht:

Seminare Geldwäscheprävention Finanzunternehmen

Seminare Geldwäscheprävention Nicht-Finanzunternehmen

Kompakt-Wissen für die zentrale Stelle

Strafrecht für Geldwäsche Officer