Seminar Fit für die Geldwäscheprüfung

Seminar Fit für die Geldwäscheprüfung. Die Einrichtung eines angemessenen Risikomanagements einschließlich klarer Berichtspflichten ist die Grundlage für eine effektive Risikovermeidung und -mitigation. Die Erstellung einer institutsspezifischen Risikoanalyse sowie die Entwicklung und Aktualisierung interner Grundsätze, angemessener Geschäfts- und kundenbezogener Sicherungssysteme sind hierfür unerlässlich. Dies wird das Risikomanagement in deinem Unternehmen verbessern und dir helfen, potenzielle Risiken zu identifizieren, zu analysieren und zu bewerten.

Mit dem Seminar Fit für die Geldwäscheprüfung erlernst du als Geldwäschebeauftragter die wichtigsten Aufgaben und Pflichten zu Risikoanalyse nach § 5 GwG, Monitoring und Verdachtsmeldung sowie § 11a GwG Datenschutz. Schwerpunkte im Seminar Fit für die Geldwäscheprüfung sind:

- Welche Maßnahmen muss die Risiko-/Gefährdungsanalyse zwingend erfüllen?

- Risikoanalyse nach §5 GwG: Prüfungssichere Erstellung und Aktualisierung des Risikomanagement-Systems

- Datenschutz für Geldwäsche-Beauftragte

Das Seminar Fit für die Geldwäscheprüfung online buchen. Melde Dich unter der Produkt Nr. L03 bequem und einfach mit dem Seminarformular online an.

Zielgruppe für das Seminar Fit für die Geldwäscheprüfung

- Geschäftsführer und Führungskräfte bei Finanzunternehmen und Nicht-Finanzunternehmen

- Geldwäsche-Beauftragte aus Finanzunternehmen und Nicht-Finanzunternehmen

Dein Nutzen mit dem Seminar Fit für die Geldwäscheprüfung:

- Risikoanalyse nach §5 GwG: Prüfungssichere Erstellung und Aktualisierung des Risikomanagement-Systems

- Datenschutz für Geldwäsche-Beauftragte

Dein Vorsprung:

Alle Teilnehmer erhalten mit dem Seminar Fit für die Geldwäscheprüfung die S+P Tool Box:

- S+P Tool: Erstellung der Risikoanalyse – Festlegung geeigneter interner Sicherungsmaßnahmen

- Muster-Leitfaden zur Erstellung und Fortschreibung eine Risikoanalyse nach § 5 GwG

Dein Programm:

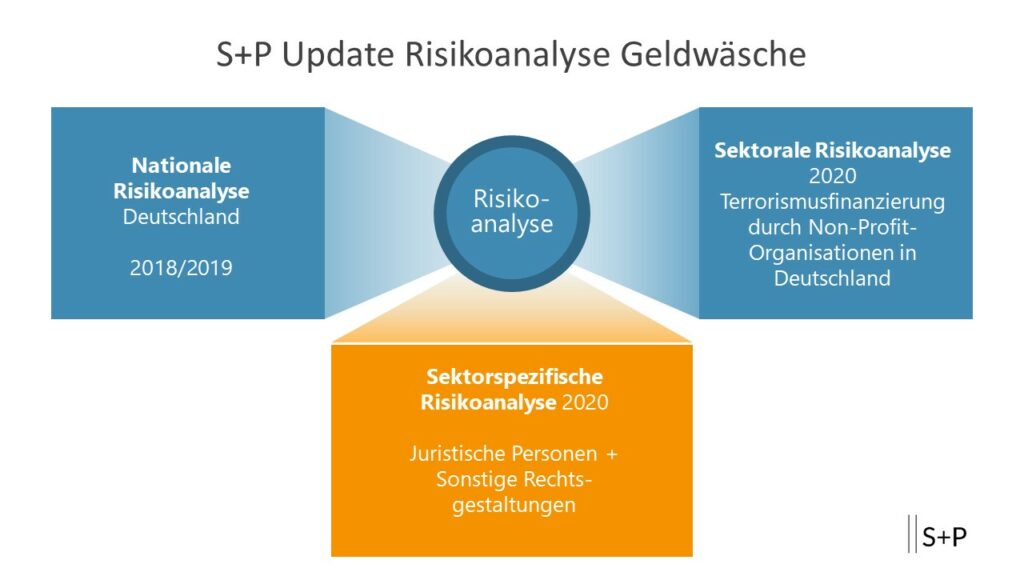

Die Risikoanalyse nach § 5 GwG: Prüfungssichere Erstellung und Aktualisierung für den Jahresabschluss

- Aufbau, Struktur und Inhalt einer Risikoanalyse nach § 5 GwG:

- Sektor-spezifische Risikofaktoren zur Geldwäscheprävention

- Risikofaktoren für Geldwäsche, Terrorismusfinanzierung und sonstige strafbare Handlungen

- Bewerten und klassifizieren der Risikofaktoren:

- Kundenrisiko

- Produkt-, Dienstleistungs- und Transaktionsrisiko

- Vertriebswegerisiko

- Länderrisiko

- Sonstige Risiken

- Umsetzen angemessener interner Sicherungsmaßnahmen:

- Geringes, mittleres und hohes Risiko: Was ist zu tun?

- Kontroll- und Überwachungsplan für den Geldwäsche Officer

Datenschutz für Geldwäsche-Beauftragte

- Risikomanagement GW / TF: Prüfungssichere Umsetzung der EU-DSGVO

- § 11a GwG: Richtiger Umgang mit personenbezogenen Daten

- Gibt es Datenschutz-Einschränkungen bei der Identitätsprüfung?

- Gruppenweit einheitliche Sicherungsmaßnahmen für den Datenschutz

- Rechtsfolgen bei der Verletzung von Datenschutzpflichten

Seminar Fit für die Geldwäscheprüfung: Wie erstelle ich eine Risikoanalyse?

Die Einrichtung eines angemessenen Risikomanagements verbessert die internen Kontrollabläufe und sorgt für mehr Klarheit in den Berichtspflichten. Durch die Erstellung einer institutsspezifischen Risikoanalyse werden Schwachstellen aufgedeckt und die Entwicklung und Aktualisierung interner Grundsätze unterstützt. So kann sich dein Unternehmen angemessen auf neue Geschäfts- und kundenbezogene Sicherungssysteme vorbereiten.

Bei der Anfertigung einer internen Risikoanalyse und der damit verbundenen Herleitung der erforderlichen Maßnahmen musst du laut BaFin Auslegungshinweisen folgende 5 Schritte beachten:

- Vollständige Bestandsaufnahme der unternehmensspezifischen Situation,

- Erfassung und Identifizierung der kunden-, produkt- und transaktionsbezogenen sowie der geografischen Risiken,

- Kategorisierung, d.h. Einteilung in Risikogruppen, und ggf. zusätzliche Gewichtung, d.h. Bewertung, der identifizierten Risiken,

- Entwicklung und Umsetzung angemessener interner Sicherungsmaßnahmen, die im Rahmen der erforderlichen Geldwäsche-Präventionsmaßnahmen aufgrund des Ergebnisses der Risikoanalyse verwendet werden,

- Überprüfung und Weiterentwicklung der bisher getroffenen internen Sicherungsmaßnahmen unter Berücksichtigung des Ergebnisses der Risikoanalyse.

Schritt 1

Für die Bestandsaufnahme der spezifischen Situation ist die jeweilige Geschäftsstruktur des Verpflichteten von Belang. Im Rahmen der Bestandsaufnahme kommt es insbesondere auf die Erfassung der im Unternehmen vorhandenen grundlegenden Kundenstruktur, der Geschäftsbereiche und -abläufe, der angebotenen Produkte, der Vertriebswege sowie der Organisationsstruktur des Unternehmens an.

Schritt 2

Die Risiken lassen sich mit Hilfe des im Finanzsektor vorhandenen Erfahrungswissens über Techniken der Geldwäsche und der Finanzierung des Terrorismus erfassen und identifizieren. Das hierfür erforderliche Erfahrungswissen kann z.B. aufgrund nationaler und internationaler Anhalts- bzw. Typologienpapiere und Verdachtskataloge (u.a. die für die Verpflichteten im internen Bereich der Website der FIU (www.fiu.bund.de) zugänglichen Typologiepapiere, jeweils für die Bereiche „Geldwäsche“ und „Terrorismusfinanzierung“, oder vergleichbare Papiere der FATF auf deren Homepage (www.fatf-gafi.org)), des im Unternehmen vorhandenen bzw. zu gewinnenden Wissens (etwa aus Medienauswertungen), der allgemeinen Analyse von Verdachtsfällen,

die das Unternehmen in der Vergangenheit tangierten, oder des Erfahrungsaustauschs mit Geldwäschebeauftragten (im Folgenden: GWB) anderer Verpflichteter gewonnen bzw. aktualisiert werden.

Schritt 3

Die identifizierten Risiken sind zu kategorisieren, das heißt in verschiedene Risikogruppen einzuteilen, und jeweils hinsichtlich ihrer Bedeutung zu bewerten. Dies schließt u.U. eine Gewichtung der jeweiligen Risiken/Risikogruppen ein. Die Bewertung der identifizierten Risiken soll im Rahmen der Risikoanalyse grundsätzlich in drei Risikostufen (hoch, mittel, niedrig) erfolgen. Möglich ist aber sowohl eine weitere Spreizung/Abstufung mit mehr Risikostufen/-kategorien, als auch eine – auf freiwilliger Basis erfolgende – Reduzierung auf weniger Stufen/Kategorien (z.B. ausschließlich normale (mittlere) und erhöhte).

Bei der Bewertung können unterschiedliche Bewertungsmethoden zum Ansatz kommen. Ein Bewertungssystem, bei dem verschiedene Risikofaktoren unterschiedlich gewichtet werden, ist ebenso

denkbar wie ein starres System, bei dem ein hoher Risikowert bei einem Faktor für die Risikobewertung bindend ist und nicht durch Faktoren mit geringem Risiko kompensiert werden kann.

Zusätzlich können absolute Kriterien definiert werden, die die Kundenklassifizierung automatisch steuern und/oder automatisch eine besondere Sicherungsmaßnahme nach sich ziehen (z.B. besondere Entscheidungsprozesse bei der Aufnahme bestimmter neuer Kunden, z.B. PePs oder Kunden mit Sitz in einem Hochrisikoland).

Schritt 4

Die Ergebnisse der Identifizierung, Kategorisierung und Gewichtung der Risiken sind im Rahmen der einzelnen internen Sicherungsmaßnahmen umzusetzen, indem diese grundsätzlich aus den Ergebnissen der Risikoanalyse abzuleiten sind bzw. dieser entsprechen müssen. Wie im Risikomanagement generell ist auch bei der Umsetzung der einzelnen Präventionsmaßnahmen im

jeweiligen Einzelfall umso sorgfältiger vorzugehen, je höher das Risikopotential ist.

Schritt 5

Die getroffenen internen Sicherungsmaßnahmen sind unter Berücksichtigung des Ergebnisses der Risikoanalyse zu überprüfen und weiterzuentwickeln.

Die Verpflichteten müssen ihre Risikoanalyse vorbehaltlich § 5 Abs. 4 GwG nachvollziehbar dokumentieren. Eingang in die Dokumentation muss daher die Abbildung der o.g. Schritte zur internen Risikoanalyse finden. Die Risikoanalyse ist regelmäßig, zumindest einmal im Jahr, einer Überprüfung auf Notwendigkeit einer Aktualisierung zu unterziehen und – soweit erforderlich – zu aktualisieren. Die im Rahmen der Aktualisierung erfolgten Änderungen sind nachvollziehbar in einer Weise darzustellen, die die Veränderung der Risikoanalyse erkennen lässt, und zu dokumentieren.

Die Risikoanalyse ist der BaFin auf deren Verlangen in der jeweils aktuellen Fassung zur Verfügung zu stellen.

Gleiches gilt in Bezug auf die Innenrevision (soweit vorhanden) bzw. die externe Revision. Die Risikoanalyse ist dem zuständigen Mitglied der Leitungsebene in der jeweils aktuellen Form vorzulegen. Dies ist revisionssicher zu dokumentieren.

Deine Vorteile mit dem Seminar Fit für die Geldwäscheprüfung

✅ Einrichtung eines angemessenen Risikomanagements

✅ Schaffen von klaren Berichtspflichten

✅ Erstellung einer institutsspezifischen Risikoanalyse

✅ Entwicklung angemessener Geschäfts- und kundenbezogener Sicherungssysteme

Teilnehmer haben auch folgende Seminare Geldwäscheprävention gebucht:

Seminare Geldwäscheprävention Finanzunternehmen

Seminare Geldwäscheprävention Nicht-Finanzunternehmen